В наш час позики отримали дуже широке поширення, оскільки, на відміну від банківського кредиту, позика видається не тільки в грошовому еквіваленті, але і в натуральному вираженні. В якості позики можуть бути видані такі активи, як, наприклад, товари побутового та господарського призначення.

Трохи історії

Позикою людина почала користуватися дуже давно, ще з доісторичних часів. Коли людина навчилася обробляти землю і почав вирощувати на ній які-небудь культури, періодично він став стикатися з неврожаєм, який міг залишити його сім’ю без харчів на цілий рік. Якщо врожай хлібороба був занадто малий, щоб прогодувати сім’ю, він звертався за допомогою до більш багатому сусідові і позичав необхідну суму грошей або якусь культуру для посадки. Ці позики були викликані його злиднями. Якщо селянин не міг повернути борг, він потрапляв у боргову кабалу.

Багатим людям доводилося вдаватися до позики грошових коштів, оскільки з якихось причин вони не мали можливості вийти на необхідний рівень споживання. Це не було обумовлено потребою, але мотив був схожий. Йшли роки, століття, а позику міцно укоренял свої позиції в суспільстві. Позичальниками ставали заводи, підприємства, навіть королі і цілі держави.

Що таке позичка?

Позика – це один із декількох видів фінансових зобов’язань однієї сторони договору перед іншою, а саме позичальника перед кредитором. Позикодавець – фізична особа або організація, яка надає позику у вигляді грошових коштів або будь-яких активів в натуральному вираженні. Позичальник – людина, яка буде користуватися позиковими засобами. Іншими словами, позика – це передача грошей чи інших матеріальних благ від однієї особи у власність іншій особі на визначений проміжок часу, при цьому укладається договір з умовою обов’язкового повернення позики в зазначені терміни та в необхідному обсязі.

Види позик

Позики класифікуються на три види: цільова позика, нецільової і державний. Давайте детальніше розглянемо кожен з трьох видів.

Цільова позика надається клієнтові тільки на певні цілі. При цьому в договорі обов’язково прописуються мети отримання такої позики. Для більшості людей позика – це кредит, одержуваний саме на певні цілі. Наприклад, людині необхідно зробити якусь покупку в магазині побутової та цифрової техніки, а коштів не вистачає чи просто немає. Практично в кожному великому магазині можна знайти представника банку, який допоможе в найкоротші терміни оформити швидкий позику і таким способом оплатити довгоочікувану покупку. Для клієнта такий терміновий позика є цільовим, оскільки людина здобуває конкретну, необхідну для нього річ. У договорі позики обов’язково буде прописано найменування придбаного в кредит предмета.

Іншим видом грошової позики є нецільової. Така позика надається не для здійснення якоїсь конкретної покупки, тобто немає певної мети отримання позики. Кожен, напевно, в нашому житті стикався з такою проблемою, як затримка заробітної плати або непередбачені витрати понесені. Як дожити до зарплати? Звичайно, можна попросити в борг у знайомих або родичів, якщо вони зможуть допомогти, але у них теж може скластися ситуація аналогічна. Оптимальним рішенням стане отримання нецільового позики, наприклад, позику в ломбарді, оформлення кредитної карти в банці або оформлення позики МФО (мікрофінансової організації). Позику в ломбарді під заставу виробів оформлюється дуже швидко і не вимагає зазначення мети його отримання. Кредитний позику на карту буде оформлятися кілька днів, тому отримання такої позики необхідно запланувати заздалегідь. Більшість клієнтів банків мають кредитні нецільові карти на випадки раптово виниклих непередбачених витрат.

Третій вид позики – державний. У цьому вигляді позики, як правило, позичальником є держава, таким чином воно залучає кошти фізичних і юридичних осіб для здійснення своєї діяльності. Іншими словами, державний позика – це один із способів покриття дефіциту бюджету країни. Такі позики використовуються на необхідні потреби держави. Державний позику, як і інші види позик, підлягає обов’язковому поверненню у визначений договором строк зі сплатою нарахованих на основний борг відсотків.

Де і як отримати позику?

Тепер давайте з’ясуємо, хто саме видає гроші, куди можна звернутися, щоб отримати терміновий позику. Одним з перших кредиторів (кредиторів) можна назвати банк. У банку, як уже говорилося вище, можна оформити кредитну карту і використовувати грошові кошти по мірі необхідності.

Кредитний позику

Найпоширенішим швидким позикою банків є кредитні картки. Такі карти мають переваги перед звичайним споживчим кредитом. Вони є свого роду «електронним гаманцем». Карти безпечні у зверненні, ними легко розраховуватися за товари у магазині, так і за будь-яку послугу. Багато банків пропонують пільговий безпроцентний період, чим особливо привертають потенційних клієнтів. Оформлення такої позички фізичним особам буде дуже швидким, особливо якщо скористатися оформленням заявки в онлайн-режимі. Це можна зробити не виходячи з дому, з особистого комп’ютера, дочекатися схвалення банку і отримати карту з доставкою додому або безпосередньо у відділенні банку. Мінусами оформлення кредиту можуть стати відмова банку з яких-небудь причин, зокрема з-за поганої кредитної історії позичальника, крім того процентні ставки по кредитній карті досить високі.

Позики МФО

Крім банків, видачею мікропозик займаються МФО (мікрофінансові організації). Діяльність цих компаній, як і комерційних банків, суворо регламентується Центральним Банком РФ. Отримання грошей в такій організації в нашій країні стало дуже популярним. Це обумовлено наступними ознаками:

- Оформлення позики є досить простим: мінімальний пакет документів (досить одного паспорта).

- Оперативність: оформити позику можна за 15 хвилин, необхідно лише заповнити онлайн-анкету або заявку, дочекатися схвалення і отримати грошові кошти на карту або електронний гаманець.

- Лояльний підхід до позичальника: якщо банк може відмовити клієнту в отриманні кредиту, наприклад, із-за поганої кредитної історії, тут до цього можуть поставитися більш лояльно – терміново видати позику без перевірки кредитної історії.

Мінусом оформлення такої позики є висока процентна ставка.

Позика ломбардів

Третій, не менш поширеною організацією, що видає гроші, є ломбард. Діяльність ломбардів також регламентується ЦБ РФ, але на відміну від банків і некомерційних організацій, кредитна історія позичальника тут взагалі не перевіряється. Таким чином терміново оформити позику без перевірки кредитної історії тут не складе особливої праці, достатньо лише паспорта та застави. В якості застави, як правило, ломбарди приймають ювелірні прикраси, побутову та цифрову техніку, хутряні вироби.

Договір позики

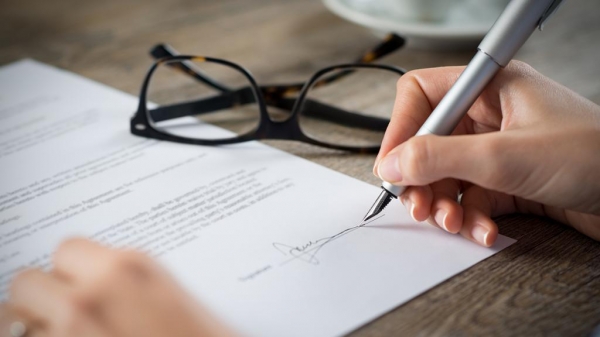

Після того як клієнтом буде здійснено вибір виду позики і того, і хто буде виступати позикодавцем (кредитором), необхідно пройти ряд процедур для отримання позитивного висновку про надання позики. Тільки після цього між позичальником і позикодавцем в обов’язковому порядку буде укладено договір. Договір позики – це письмова угода між двома сторонами, згідно якого кредитор передає, а позичальник приймає у власність грошові кошти або майно з умовою повернення в повному обсязі і у встановлений договором строк.

Договір позики повинен містити істотні умови, а саме:

- Суму позики або кількість переданого майна (найменування та опис).

- Строк, на який надається позика. Якщо договором не визначено строк повернення грошових коштів або майна, строк надання позики буде вважатися тридцять календарних днів.

- Розмір відсотків за позикою.

Крім істотних умов у договорі повинні бути вказані додаткові або інші умови. Як правило, це позначення наслідків у разі порушення позичальником умов, права і обов’язки сторін, оспорювання договору та інші.

Договір позики може укладатися як між фізичними, так і між юридичними особами. Якщо позичальник і кредитор є фізичними особами, то сума позики між сторонами повинна бути не менше 1000 рублів. Укладення договору за участю юридичної особи-позичальника відбувається при будь-якій сумі позики.

Договір позики практично завжди є процентним, якщо, звичайно, не передбачено інше. Позика може бути безпроцентним у разі укладення договору між фізичними особами на суму, яка не повинна перевищувати 5000 рублів, або договором позики є майно, визначене родовою ознакою, а діяльність хоча б однією з сторін не пов’язана з підприємництвом.

Висновок

На закінчення хочеться підвести підсумок. У наш час багатьом з нас дуже важко обійтися без позикових коштів. Отримання позик стало поширеним явищем, тому що найчастіше воно є ефективним засобом для вирішення фінансових проблем і деяким поштовхом до подальшого розвитку.